比特币(BTC)资本市场化:链上金融的下一个周

2025-08-25

长期以来,比特币一直被视为加密世界的“数字黄金”,因其价值储藏和对抗通胀的属性而受到追捧,吸引了大量长期持有者。然而,随着链上金融的快速发展,比特币在资本效率方面尚未被充分释放的潜力正日益凸显。以太坊通过质押机制催生了流动质押代币(LST)生态stETH 不仅让 ETH 持有者能够获得质押收益,还提升了 DeFi 流动性与资本可组合性。相比之下,尽管比特币凭借约 60% 的市场占有率和约 2.4 万亿美元的市值继续领跑市场,但其链上可操作性、收益生成和可组合性长期受限这为 BTC DeFi 发展留下了巨大的空间。

在过去一年中,加密市场的讨论重点,已经从短期投机逐渐转向资产效率与链上收益生成。以太坊的质押经济已趋成熟,stETH 等流动质押资产解锁了新的资本运用策略:用户在获取质押收益的同时,还能将这些资产部署到 DeFi 中叠加额外收益。而与此同时,作为市值最大的加密资产,比特币却一直缺乏类似机制。大多数 BTC 持有者要么选择闲置资产,要么依赖中心化交易所获取有限回报,限制了其积极参与链上资本运作的能力。

比特币的可组合性挑战,也成为市场讨论的焦点之一。随着多链生态的崛起,投资者不再满足于将 BTC 仅作为价值储藏,而是希望它能够产生收益、作为借贷抵押物、并参与衍生品市场。这一预期的变化推动了社区和机构探索 BTC 流动性创新尤其是在亚洲,DeFi 采用率正在加快,BTC 持有者对安全收益渠道的需求不断上升。

在此背景下,Lombard 推出了 LBTC,这是一种可生息的比特币资产。LBTC 是机构级的收益型比特币,100% 由 BTC 支撑,并可在 DeFi 中自由组合。其被动收益来自将底层 BTC 质押到 Babylon 的比特币质押协议,使资金分配者在保持比特币核心敞口的同时,实现资产增长。与 WBTC 相比,LBTC 增加了收益属性;与 tBTC 等去中心化封装方案相比,LBTC 在安全性与流动性方面更具优势。LBTC 的推出填补了比特币质押流动性的关键空白,使 BTC 投资者能够像 ETH 持有者一样参与链上“资本运作”。

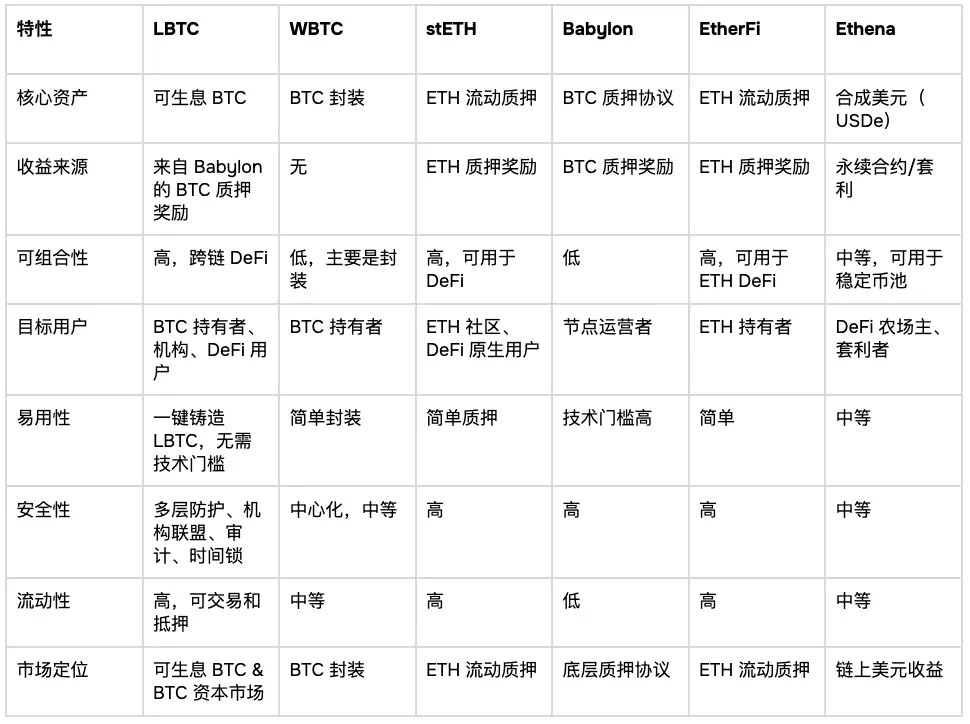

与其他平台相比,LBTC 的市场定位十分清晰:Babylon 提供底层质押协议,面向技术型节点运营者;EtherFi 提供 ETH 流动质押,面向 ETH 社区;Ethena 通过永续合约和套利策略提供合成美元收益;LBTC 则聚焦 BTC 持有者和机构投资者,兼顾低波动性和跨链可组合性,让用户在保持安全的同时,高效部署资本。

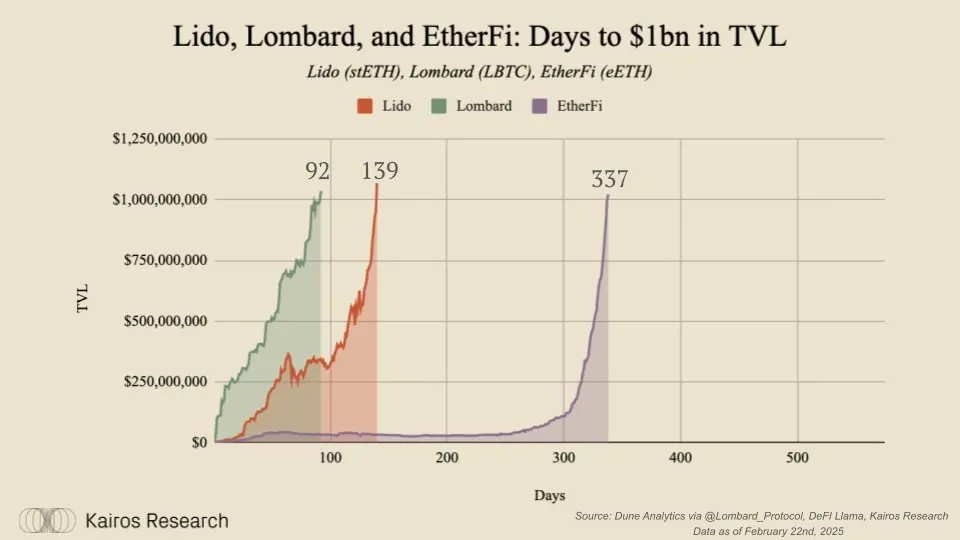

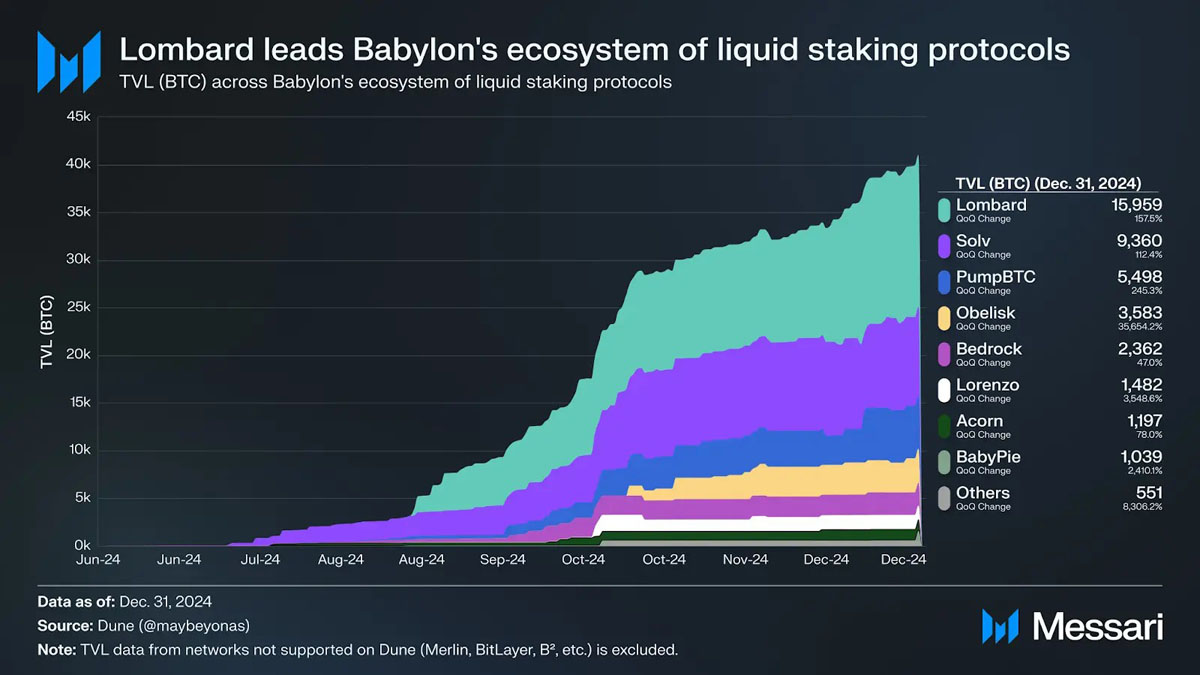

从市场表现来看,自 2024 年 9 月上线以来,LBTC 创下纪录,仅用 92 天 TVL 就突破 10 亿美元。其中超过 80% 的 LBTC 活跃在 DeFi 中,用于借贷、提供流动性以及再质押策略,累计吸引超 20 亿美元新增流动性。LBTC 也是 Babylon 比特币质押协议的重要组成部分,占据 40% 市场份额,并与 Galaxy、Figment、Kiln、P2P 等 Finality Provider 深度合作。包括 Aave、Maple、Spark、Morpho 在内的顶级 DeFi 协议已将 LBTC 纳入机构级抵押资产,为 BTC 持有者提供低风险、可组合的资本运用能力。

在安全性与技术方面,LBTC 也保持领先。Lombard 构建了多层安全模型,结合机构联盟、审计、多重审批和时间锁,确保质押 BTC 的安全。自上线以来,LBTC 从未出现脱锚事件,并通过链上 PoR(储备证明)实现透明化储备,进一步增强了用户信心。这种安全与透明性,使 LBTC 被视为“高质量比特币资产”,类似于传统金融中的 AAA 级产品。

LBTC 的跨区域布局同样凸显了其战略潜力。Lombard SDK 已集成 Binance 与 Bybit,便利亚洲用户参与 BTC DeFi。LBTC 已经在 Base、Sui、Katana、BNB Chain 等链上可用,为中国、韩国及其他地区的 DeFi 开发者提供创新工具与流动性基础设施。结合低风险收益与多链可组合性,LBTC 不仅是 DeFi 用户的核心资产,也为长期 BTC 持有者开辟了新的链上收益渠道。

在比较维度上,LBTC 继承了 ETH 流动质押(stETH 模型)的逻辑,但将其应用到 BTC 市场,解决了比特币长期缺乏链上收益与可组合性的问题。与 WBTC 相比,LBTC 增加了收益;与 Babylon 相比,LBTC 提供了易用性、可交易性和 DeFi 可组合性;与 EtherFi 相比,LBTC 专注于 BTC 低波动资产与多链部署;与 Ethena 相比,虽资产类别不同,但同样提供链上资本增值工具。这些对比清晰体现了 LBTC 的独特价值与战略定位。

从独立研究员的角度看,BTC 的链上流动性市场未来依然有巨大的增长潜力。随着比特币逐渐被纳入机构资产管理,以及 DeFi 产品更深度集成 BTC,LBTC 这类流动质押资产将会成为主流投资工具。尤其是在亚洲市场,对于低风险、高透明度、强可组合性的 BTC 产品有着强劲需求,而 LBTC 已经验证了产品的可行性与市场接受度。对于投资者而言,早期参与此类资产不仅能获得基础收益,还能在 BTC 链上金融生态扩张中占据先发优势。

总体而言,LBTC 不仅是比特币从价值储藏向链上资本市场演进的关键节点,也有潜力成为推动 BTC 链上金融化的周期引擎。其在安全性、流动性、收益和跨链可组合性上的核心优势,使 BTC 持有者与机构用户能够像在以太坊生态中那样释放资本效率。在下一个周期,这类产品将重塑 BTC 在链上金融中的角色,将其从“数字黄金”转变为一个功能完善的资本市场,并为整个加密行业开启新的增长曲线。

以上就是比特币(BTC)资本市场化:链上金融的下一个周期引擎的详细内容,更多关于BTC资本跃迁与链上金融进化的资料请关注脚本之家其它相关文章!

2025 年 7 月,8 万枚沉睡了 14 年的比特币地址突然出货,这是历史上最大的名义比特币交易之一,这种规模的转移本应引发市场 30%的跌幅,但现实是——没有大幅闪崩,没有恐…

比特币市场正上演一场多空博弈的经典战役,在创下约 123,250 美元的历史高点后,BTC 三周内回调 7.50%,一度跌破 11.3 万美元关口,这印证了此前雪球专栏的预测:在31万亿美元国…

随着行情回温,链上理财成为资产“活用”新解,各大平台围绕比特币(BTC)、以太坊(ETH)、USDT的收益战悄然展开,而各大平台围绕BTC、ETH、USDT等主流资产推出的链上赚币…

文章结合宏观经济环境、美联储政策、贸易政策和监管环境的影响,对比特币市场的筑底情况进行了详细分析,通过梳理鲸鱼地址的资金流向、机构资金动向以及比特币价格走势…

链上数据分析显示,比特币的四年周期性正在逐渐消失,随着市值增长和减半效应减弱,传统的周期理论已不再适用,比特币正在经历从周期性资产向成熟资产的转变过程,这一演变将…

大多数指标都有所提升,经过调整的链上总交易量增长了 28.1%,达到 4200 亿美元,其中比特币(BTC)增加了 32.1%,以太坊(ETH)增加了 20.9%…

THE BLOCK数据显示比特币的链上交易量显著提升,在1月达到1.21兆美元,是自2022年9月以来的最高记录,Glassnode分析也指出,目前长期持有者大多并未选择卖出比特币,对于未…

据CoinDesk报导,自八月以来,比特币的交易手续费见证了近1000%的惊人上涨,主要受到比特币链上非同质化代币(NFT)—Ordinals的再次流行所推动,更多详细资讯请看下面正文…

ChainCatcher消息,据Newsis报道,随着韩国引入韩元稳定币的讨论加剧,分析认为银行直接发行稳定币可能导致其利息收入下降。根据NICE投资者服务公司发布的报告,金融行业采用稳定币预计将对银行业产生负面影响,对证券业产生正面影响。 在资金流入稳定币的情况下,银行的存款基础可能会缩减,削弱其中介功能。尽管银行可以通过稳定币的储备运营收入来缓解部分盈利能力的下降,但其收益仍低于贷款利息收入。目前,约十家银行已成立咨询机构,共同应对稳定币的挑战,并考虑成立合资公司发行共同的稳定币。 分析指出,稳定币的引入预计将在中长期对证券行业产生积极影响,而对信用卡行业的影响则较小。为了推动稳定币的实际应用,需满足法律、技术和经济激励等条件。

上一篇:港股异动 华检医疗(01931)早盘涨超8% 拟斥资不超 下一篇:没有了